長期投資で知っておくべき(悪い)事実

米国株を始める理由の一つは、なんといってもこの長期に渡る成長ですよね。

これはS&P500の推移ですが、だいたい40年間で30倍以上になっています。私たちレガシーリサーチチームが米国株投資をおすすめしているのも、アメリカのこの圧倒的な成長率が大きな理由になっているんですが、長期投資をする上であなたに絶対に頭に入れておいてほしい事実があります。それは、、、

10年スパンでみるなら、リターンがマイナスになることもありうるということ。

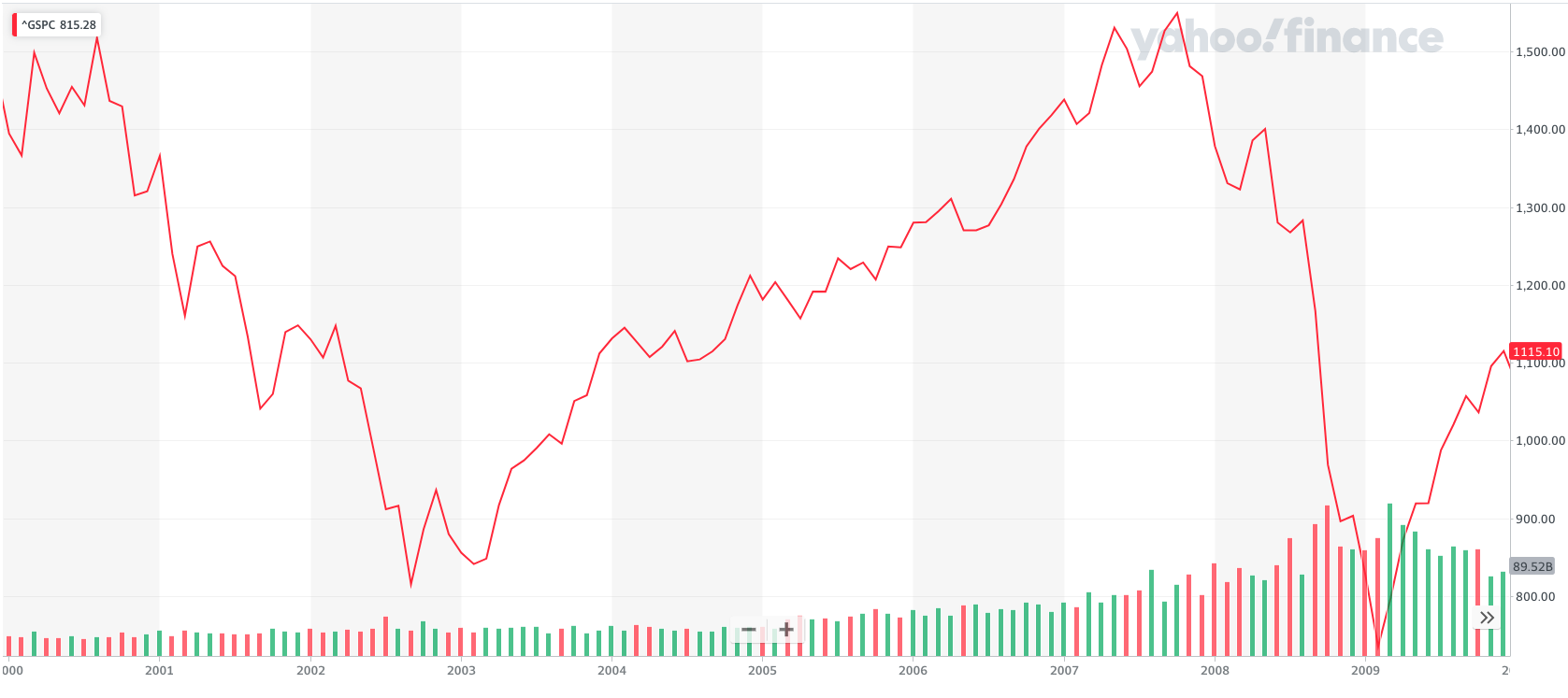

例えば2000年から2009年末のS&P500の推移を見てみると…

こんな感じです。2000年1月にS&P500に連動したETFなんかを買っていたら、10年間でリターンはマイナス20%弱でした。(先週ご紹介したドルコスト平均法を使えばマイナス3%程度にまで抑えられますが、それでもマイナスです)

この10年間は、2000年のITバブル崩壊→2008年のリーマンショックと2回の大暴落を経験したので、いかに米国株が強かろうと「買って持っておく」という戦略でリターンを上げることは難しかったでしょう。

一番最初のチャートだけ見ていると、「米国株は買って持ってるだけでお金が増えるイージーな投資じゃん!」と思ってしまいがちですが、それはあくまで15年~20年以上の超長期保有を前提とした話です。ただ、、、

「10年くらいしか運用期間がないなら、長期投資でもリスクがあるから投資はやめておこう…」と考えてはいけないんですね。

株式に投資するということの意味をここでおさらいしてみます。1つは、もちろん投資することで資金量を大きくしていくことですよね。

で、大事なのが2つめ…株式を持つということは、配当をもらう権利を持っているということでもあります。わかりやすく、投資せず貯金した場合と有配当企業に投資した場合を比較してみると…

貯金: 2000万円(毎月5万ずつ取り崩して30年後に底をつく)

投資: 価値は1800万円しかないが、毎月5万円の配当収入がある(配当が続く限りずっと収入があり、収支がマイナスにならない)

こういう違いが生まれるわけです。もちろん、これも絶対ではないですが^^;

「大富豪の投資術」では、お金の額を増やすこと以上に、「お金を生み出してくれる資産を増やす」ということを大事にしています。だからこそ、大富豪の投資術の投資先は、何よりも有配当企業が絶対条件になっているんですね。ちょっと雑多になってしまったので今日の内容をまとめると…

1.10年スパンだと長期投資でも損する可能性があることを知っておく

2.資産額そのものが大事なのではなく、そこから得られる「収入(配当)」のほうが大事

3.その上で(複利効果で)資産額も増えれば最高^^

最近日本でも米国株が盛り上がってますが、きちんとリスクを知った上で投資していきたいですね^^

今日のメールがあなたの投資の参考になれば幸いです。

レガシーリサーチチーム

寺尾 拓弥